Jak nie zaszkodzić kredytobiorcom, pomagając im?

Podwyżki stóp procentowych postawiły kredytobiorców w niezwykle trudnej sytuacji. Ich comiesięczne raty mogą zwiększyć się nawet o 100 proc. Coraz więcej mówi się o pomocy kredytobiorcom przez państwo, jednak rozwiązanie tego problemu nie jest takie proste. O ile oczywiście jest możliwe. Podobnie jak w kredytach frankowych, nie udało się rozwiązać na razie kluczowej kwestii: kto za to wszystko zapłaci?

Na początek warto przybliżyć minimum teorii. Kredyt składa się z raty kapitałowej i odsetkowej. Rata kapitałowa to to co spłacamy naprawdę. Odsetki zawierają w sobie koszt kapitału oraz marże banku. Biorąc kredyt w okresie niskich stóp procentowych relacja odsetek do kapitału jest znacznie niższa niż przy wysokich stopach. Z tego też powodu przy niskich stopach kredyty wydają się być bardzo opłacalne, szczególnie względem najmu. Taką sytuację mieliśmy w ostatnich latach w Polsce. W trakcie pandemii problem tylko się zwiększył. Stopy procentowe obniżono niemal do zera. Alternatywy do inwestowania były znikome. Do tego z powodu lockdownu zaczęliśmy dużo więcej czasu spędzać w domach, więc i wydanie na nie większego procentu pensji wydawało się racjonalne. W rezultacie wiele osób “wykorzystało” sytuację i stało się posiadaczami wymarzonych mieszkań. W dobie niskich stóp procentowych wydawało się to idealną decyzją. Nie bez znaczenia był też fakt, że niskie raty powodowały, że wyliczana w bankach zdolność kredytowa pozwalała wydać dużo pieniędzy na mieszkanie.

Co spowodowało problem?

W pandemii Polska wchodziła już z szybko rosnącymi cenami. Z szybko, jak na tamte czasy. Inflacja łamała bowiem cel inflacyjny na poziomie 2,5% z tolerancją +/-1%. Na początku pandemii sytuacja się uspokoiła, jednakże wraz z odbiciem w gospodarce problem powrócił. Na deser doszła inwazja rosyjska na Ukrainę, ale ta zaczęła się, gdy problem dawno był poza kontrolą. Dzisiaj mamy 12,3% wzrostu cen, czyli jakieś 3,5 raza więcej niż górny limit celu inflacyjnego. W rezultacie nie można tak wysokiej inflacji pozostawić samej sobie i coś trzeba z tym zrobić.

Jak się walczy z inflacją?

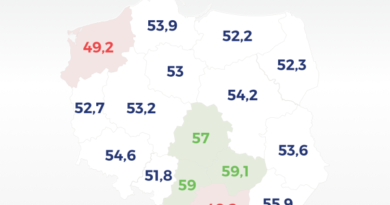

Trzeba ograniczyć ilość kapitału na rynku. Jak najprościej to zrobić? Spowodować by ludzie mniej chcieli wydawać a bardziej oszczędzać. W tym celu podnosi się stopy procentowe. Droższy kredyt zniechęca do jego brania. Wyższe oprocentowanie lokat powoduje, że część osób chętniej zamiast wydać – oszczędzi. Te same stopy procentowe powodują jednak wzrost kosztów kredytów. Na moment pisania tego tekstu główna stopa, od której zależy WIBOR będący podstawą kalkulacji w bankach, wzrosła z 0,1% na 4,5%. Co to oznacza w praktyce? Że na każde 100 000 zł trzeba rocznie spłacać dodatkowe 4 400 zł. Brzmi strasznie i takie właśnie jest. Szczególnie dla osób, które wydawały co miesiąc całą wypłatę. Na razie ich raty wzrosły o około 50%, ale docelowo mogą się nawet podwoić względem zeszłego roku.

Rząd przychodzi na ratunek

Kredytobiorców jest dużo, więc mając na uwadze też elektorat wyborczy, szybko zaczęły pojawiać się ciekawe rozwiązania problemu kredytobiorców. Dokładnie jak w burzy mózgów, tylko pominięto wszystkie dalsze fazy, szczególnie ocenę pomysłów. W rezultacie na rynek trafiły propozycje, które, nie tylko na uczelniach ekonomicznych, mają szansę stać się … memem. Propozycje mają różne wady. Przede wszystkim nie jest powiedziane kto za to zapłaci i kto miałby chcieć z nich skorzystać. Przeanalizujmy sobie zatem kilka najpopularniejszych pomysłów i zobaczmy jakie kwestie warto by było rozważyć.

Zamrożenie rat na wysokości z grudnia 2021

Wydaje się to prostym pomysłem. Płacimy tyle, co płaciliśmy w grudniu i po problemie. Jakie ma to konsekwencje oprócz tego, że kredytobiorcy zapłacą mniej? Ktoś pewnie dostanie mniej. W rezultacie klientów nie dotknęłaby niemal żadna podwyżka. Banki miałyby na siebie wziąć koszty. Problem w tym, że skoro w grudniu stopy procentowe wzrosły do 1,75% to już teraz banki płaciłyby na lokatach podobnie co otrzymywałyby w ramach rat. Oczywiście po uwzględnieniu marż. Problem w tym, że to nie koniec podwyżek stóp procentowych, a banki już teraz obsługiwałyby te kredyty charytatywnie. W rezultacie obejrzelibyśmy poważne problemy finansowe całego sektora. I to takie, przy których kredyty frankowe to przystawka przed obiadem. W racie odsetkowej WIBOR to jednak koszty banku. Jeżeli bank miałby otrzymywać mniej, to nie tylko pożegna się z marżą, ale straci.

Wakacje kredytowe raz na kwartał

Pomysł łączący w sobie wiele kwestii przemawiających do emocji i niemal żadnej przemawiającej do rozsądku. Na czym polega ta koncepcja? Raz na kwartał możemy nie zapłacić raty i wpłacić ją później. Brzmi świetnie do momentu kiedy nie zastanowimy się skąd później weźmiemy na nią pieniądze. Oczywiście zaraz znaleźli się entuzjaści mówiący, że przecież można wydłużyć kredyt o te kilka rat. Pomysł dobry w środowisku niskich stóp procentowych i fatalny obecnie. Dlaczego? Wartość pieniądza w czasie. By dzisiaj nie zapłacić tych 8 rat, czyli jednej raty na kwartał przez 2 lata, trzeba się będzie zdrowo nagimnastykować. Dlaczego tak? Skoro nie zapłacimy teraz raty, w której kapitał to tylko 15% kwoty, a tak jest już obecnie, to potem trzeba będzie zapłacić całość. Tak odsetki cudownie nie znikną. W rezultacie na każdą niezapłaconą ratę kredyt wydłuży się około pół roku, zakładając, że przyszłe raty nie wzrosną. No chyba, że ktoś nam dopłaci, ale kto?

Usuńmy WIBOR i zastąpimy go innym wskaźnikiem

Kolejne rozwiązanie niby dobre, ale jednak dziwne. Owszem, jeżeli weźmiemy na dzisiaj WIBOR 3m czyli około 6% i dorzucimy do tego 2% marży, mamy 8%. Jeżeli zastąpimy zatem WIBOR stopą procentową 4,5% to z tą samą marżą mamy 6,5%. Brzmi jak super plan. Gdzie jest problem? Po pierwsze WIBOR, szczególnie ten wielomiesięczny w okresie wzrostów stóp procentowych, kształtuje się wyraźnie powyżej tego jednodniowego, który jest zbliżony do stóp procentowych. W rezultacie, gdy stopy będą spadać kredytobiorcy na odwrotnym efekcie nie skorzystają. Większym problemem jest jednak to, że pieniądze nie biorą się z powietrza. Jeżeli zapłacimy po niższej stawce do banku, a bank nie zmieni swojej pozycji kosztowej, to skąd weźmie się różnica?

Kto za to zapłaci?

W rezultacie problem jest prostszy niż by mogło się wydawać. Musimy zastanowić się, kto i ile jest skłonny zapłacić za rozwiązanie tego problemu i zobaczyć na co to wystarczy. Politycy bardzo chętnie by ograniczyli marże banków, ja jako posiadacz kredytu też bym to chętnie zrobił, ale nasz ustrój gospodarczy tak nie działa. Jeżeli dobrowolnie nie przekonamy banków, by położyły pieniądze, rozwiązaniem tego problemu jest budżet. Pytanie czy dotowanie kredytobiorców z budżetu jest właściwym rozwiązaniem? Pytanie też czy wszystkich czy może jakichś konkretnych grup? A jeżeli tak, to dlaczego jednych a nie drugich?

Jest też bardzo brutalne rozwiązanie, które nie raz już było postulowane w przypadku kredytów frankowych. Jest to ułatwienie wymiany mieszkań na mniejsze, lepiej dopasowane do naszej sytuacji materialnej. Ale przecież nie po to kupowaliśmy mieszkanie marzeń, by teraz oddać go komuś innemu. Wątpliwe jest zatem pójście ścieżką powiedzenia ludziom, że jak ich na coś nie stać nie powinni tego mieć.

Do momentu zatem, aż nie odpowiemy sobie czy jesteśmy skłonni jako państwo sfinansować rozwiązania problemu będziemy czekać w zawieszeniu. Niestety, patrząc na perspektywy dalszych wzrostów stóp procentowych będzie to drogie czekanie. Pytanie czy proponowane w większości banków stałe stopy procentowe nie okażą się korzystniejsze? Co wyjdzie taniej dowiemy się niestety dopiero po latach.

Maciej Przygórzewski, główny analityk walutowy Currency One, operatora serwisów InternetowyKantor.pl i Walutomat